- Продажи новостроек в 2022 году оказались на 21% ниже, чем в 2021-м: спрос вернулся на уровень пятилетней давности. Продолжается смещение спроса в пользу столичных проектов: 59% ДДУ зарегистрировано в Москве.

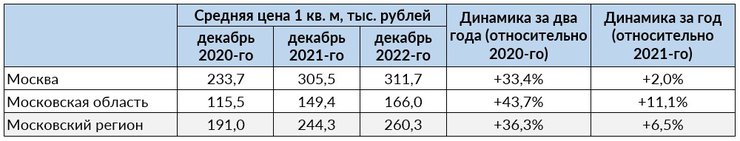

- В конце прошлого года средняя цена предложения 1 кв. м на первичном рынке Московского региона достигла отметки 260,3 тыс. рублей. За год «квадрат» подорожал на 6,5%. По сравнению с 2021-м увеличение цен замедлилось.

- Застройщики все чаще предоставляют скидки: в начале 2022 года с явно заявленным дисконтом продавалось около 6% всех лотов, в конце года — около 28%. Самые высокие скидки (в среднем по региону — 13%) фиксировались в октябре, после объявления частичной мобилизации.

- Стоимость новых предложений, выходящих на рынок, стала на 13% ниже по сравнению со среднерыночными ценами. Этот разрыв увеличивается с осени 2022 года, что также ведет к корректировке среднего прайса.

- В 2022 году девелоперы Московского региона получили выручку в размере 1,63 трлн рублей. Это на 13% меньше, чем в 2021-м. Лидером продаж стал ЖК «Пригород Лесное» от компании «Самолет».

- По итогам года 73% всех сделок в Московском регионе было заключено с привлечением ипотеки. Это рекордный показатель. В ипотеку берут меньшую площадь и на больший срок.

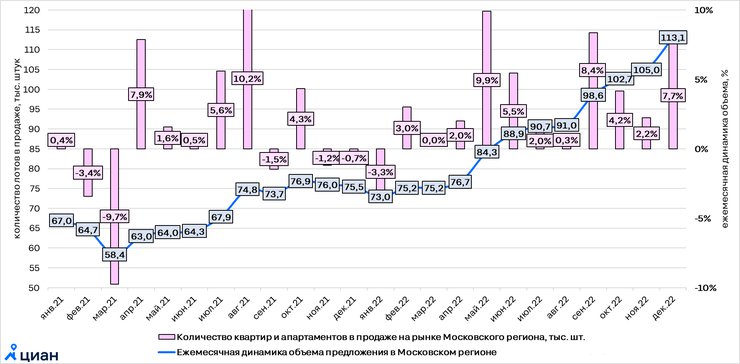

- Объем предложения в конце 2022 года достиг отметки в 113 тыс. лотов и вернулся к уровню 2018-го. Конкуренция на рынке усиливается. Рост выбора на рынке связан с низкими продажами по сравнению с предыдущими годами и выводом большого количества новых лотов.

В дальнейших расчетах учитывались зарегистрированные договоры долевого участия (ДДУ) с квартирами и апартаментами. Покупателями выступали физические лица, заключившие розничные сделки (не более пяти жилых помещений на одного дольщика внутри ЖК).

Это позволяет оценить реальный спрос, исключив регистрации ДДУ с юридическими лицами, которые учитываются в официальной статистике от Росреестра.

Средние цены рассчитаны по строящимся ЖК без учета проектов из премиальных сегментов. Скидки учтены только по тем лотам, где они заявлены явным образом в прайс-листах.

Продажи за год сократились почти на четверть

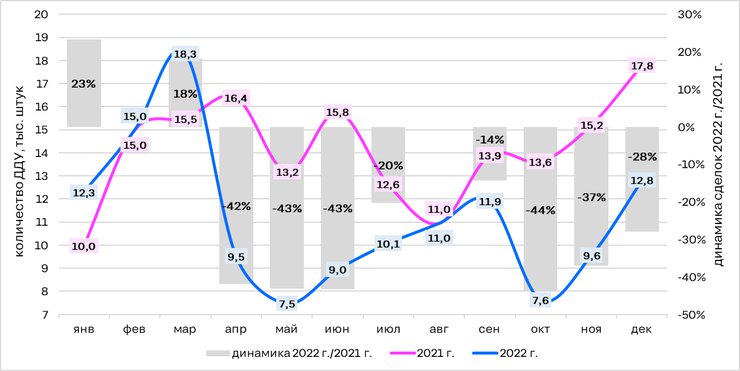

По итогам 2022 года на первичном рынке Московского региона заключено 134,5 тыс. ДДУ. Это на 21% меньше, чем в 2021-м, и на 12% меньше, чем в пандемийном 2020 году.

Спрос вернулся на уровень пятилетней давности. Среди причин снижения количества сделок — высокая база 2021 года и внешние вызовы 2022-го, которые поколебали уверенность потенциальных покупателей в завтрашнем дне. Заметнее спрос просел в Московской области — на 24% относительно прошлого года (54,5 тыс. ДДУ в 2022-м). В столице показатель уменьшился на 19% (80 тыс. ДДУ).

Количество сделок на первичном рынке Московского региона в 2020–2022 годах

По данным Циан.Аналитики

Структура сделок в Московском регионе свидетельствует о смещении спроса в пользу столичных проектов. В 2019 году на Москву пришлось 52% сделок в новостройках, в 2020-м — 54%, в 2021 году — 58%, а в 2022-м доля увеличилась до 59%.

Внутри Москвы также наблюдается перераспределение спроса: в 2019 году на проекты в старых границах столицы приходилось 69% сделок, остальное — на присоединенные территории. В 2020-м благодаря льготной ипотеке спрос сместился в пользу Москвы в старых границах: ее доля в сделках выросла до 74%.

По итогам 2021 года из-за рекордного роста цен покупатели чаще рассматривали более бюджетные локации Новой Москвы, а доля старой Москвы снизилась до 72%.

ЖК «Люберцы 2018–2023»/cian.ru

В 2022 году вес столицы в старых границах вновь вырос до 75% за счет действия льготной ипотеки и специальных программ по дополнительному субсидированию ставки от застройщиков.

Распределение спроса в течение прошлого года существенно отличается от относительно спокойного 2021-го. В первые три месяца 2022 года спрос превышал показатели 2021-го. Рекордные для своих месяцев значения были достигнуты в январе и марте.

Новостройки Москвы и Московской области — выберите на Циан подходящую именно под ваши запросы

Начиная с апреля количество сделок приблизилось к значениям 2021 года. Так, после падения спроса в апреле на протяжении трех месяцев оно было на 42–43% ниже показателей 2021-го. С июня 2022-го интерес начал восстанавливаться, а разрыв со значениями за 2021 год — сокращаться.

В октябре на фоне объявления частичной мобилизации спрос вновь упал: количество ДДУ было на 44% ниже, чем в октябре 2021 года. К декабрю 2022-го рынок достиг уровня, до которого успел восстановиться к 21 сентября. При этом количество сделок уступало значениям предыдущего года на 28%.

Динамика количества сделок на первичном рынке Московского региона в 2021 и 2022 годах

По данным Циан.Аналитики

Застройщики предоставляют скидки

К началу января 2023 года средняя стоимость «квадрата» на первичном рынке Московского региона достигла отметки в 260,3 тыс. рублей. За год цена выросла на 6,5%. Для сравнения: в 2021-м рост составил 28%. Таким образом, удорожание новостроек замедлилось.

Акции и скидки от застройщиков. Мы собрали самые интересные предложения в новостройках — выбирайте лучшее и покупайте выгодно!

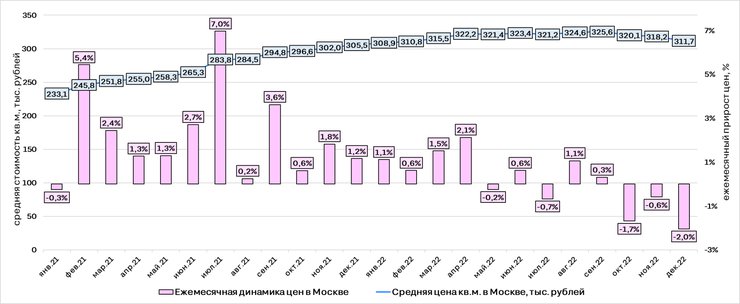

Средние цены предложения сейчас выше, чем год назад. Правда, этот рост обеспечен прежде всего результатами I квартала 2022 года. С апреля по ноябрь стоимость «первички» практически не менялась, а в конце года она немного снизилась.

Это связано с тем, что на фоне ограничений по выдаче ипотеки с околонулевыми ставками — именно такие программы были ключевым драйвером продаж в 2022 году — застройщики предоставляют скидки, а в некоторых случаях они пошли и на прямое снижение цен лотов.

Средняя стоимость 1 кв. м в предложении в Московском регионе в 2020–2022 годах (без учета премиальных сегментов)

По данным Циан.Аналитики

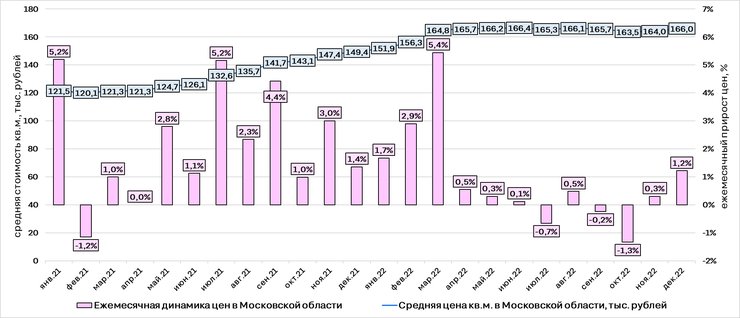

В Московской области стоимость жилья за год увеличилась сильнее, чем в Москве, — на 11% против 2%. В регионе значительный рост цен наблюдался в начале года — особенно в марте. В столице динамика тогда была сдержаннее.

В конце года в Москве фиксировалась отрицательная динамика, причем в декабре снижение составило сразу 2% за месяц. Такого резкого сокращения цен не было с конца 2015 года. В Подмосковье в ноябре и декабре 2022-го квартиры немного подорожали.

Средняя стоимость 1 кв. м в предложении и динамика цен за месяц в Москве (без учета премиальных сегментов)

По данным Циан.Аналитики

Средняя стоимость 1 кв. м в предложении и динамика цен за месяц в Московской области (без учета премиальных сегментов)

По данным Циан.Аналитики

Доля лотов со скидкой выросла с 6 до 28%

В расчетах учитывались скидки, размер которых превышает 1%.

В конце года на первичном рынке Московского региона около 28% всех лотов было выставлено на продажу со скидкой. Для сравнения: в конце 2021-го таких квартир было лишь 6%.

Рост доли объявлений, в которых явным образом указаны и наличие, и размер дисконта, начался с июня. Тогда около четверти всех квартир и апартаментов в Московском регионе было выставлено на продажу со скидкой.

В последующие месяцы значение увеличивалось, достигнув 28%. В разрезе по локациям наибольшая доля объявлений со скидкой в конце 2022-го отмечена в Москве в старых границах — около 39%. В Новой Москве таких объявлений около 24%, в Московской области — 15%.

Средний размер скидки на первичном рынке Московского региона в конце года составил 10%. Это больше, чем в конце 2021-го (8%), но меньше пиковых значений за 2022 год. Самые высокие скидки (в среднем по региону — 13%) были зафиксированы в октябре на фоне снижения спроса.

В разрезе по локациям самый большой дисконт в октябре был зафиксирован в Новой Москве — в среднем 15%. В Москве в старых границах он составил 13,2%, в Московской области — 11,6%.

По данным Циан.Аналитики

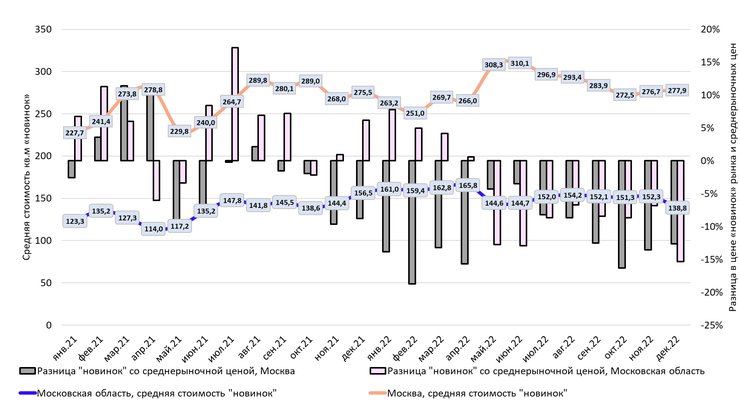

Новые объекты выходят на продажу со всё бо́льшим дисконтом

Новый объем предложения на первичном рынке Московского региона выходит со всё бо́льшим дисконтом к среднерыночным значениям. В целом по области разрыв в декабре составил 13%, это максимальное значение в 2022 году, которое также фиксировалось в октябре. С сентября по декабрь он составлял в среднем 11%.

Ситуация в Москве и области различается. В столице новые лоты выходили в продажу дешевле рыночных значений уже в конце 2021-го — начале 2022-го. В Подмосковье с ноября 2021-го по апрель 2022 года в Московской области новые лоты были дороже, чем в среднем по рынку. С мая 2022 года в обеих локациях динамика оказалась схожей.

С мая по декабрь 2022 года средняя стоимость 1 кв. м в новых лотах столичного региона снизилась на 16%, а в среднем по рынку — всего на 2%. Таким образом, стоимость в последние месяцы показывает небольшое снижение. Происходит это в том числе за счет существенного прироста нового, более дешевого предложения.

Стоимость новых предложений рынка и сравнение со среднерыночными ценами

По данным Циан.Аналитики

Выручка девелоперов сократилась на 13% за год

В 2022 году девелоперы Московского региона заработали 1,63 трлн рублей, что на 13% меньше, чем в 2021-м. Выручка сократилась не так сильно, как количество сделок (21%) — здесь сыграл роль рост цен. Ее основной объем (64%) пришелся на проекты Москвы в старых границах, как и в предыдущие годы (в 2021-м — 65%, в 2020-м — 64%).

Оценка выручки девелоперов Московского региона в 2020–2022 годах

По данным Циан.Аналитики

Циан составил рейтинг проектов с наибольшим количеством сделок в 2022 году. В общей сложности на топ-10 новостроек с максимальными продажами пришлось порядка 16% всего спроса на первичном рынке (в 2021 году — 14%). Сразу восемь лидеров находятся в Московской области.

Проекты в Подмосковье обычно крупнее, чем в столице, поэтому и сделок там больше. Больше всего сделок было заключено в ЖК «Пригород Лесное» (почти 3,3 тыс.). Только два проекта из топ-10 расположено в Москве. Это «Люблинский парк» и «Прокшино».

Лидеры продаж 2022 года в Московском регионе*

Проект | Локация | Кол-во сделок | Средняя стоимость 1 кв. м в сделке в 2022 году, | Средний чек сделки в 2022 году, |

Московская область | 3260 | 152,7 | 6,44 | |

Москва в старых границах | 2426 | 233,9 | 9,27 | |

Московская область | 2309 | 172,9 | 6,97 | |

Московская область | 2159 | 184,4 | 7,70 | |

Московская область | 2076 | 158,1 | 6,59 | |

Московская область | 2055 | 190,3 | 7,32 | |

Новая Москва | 1985 | 271,8 | 11,64 | |

Московская область | 1820 | 143,1 | 5,10 | |

Московская область | 1782 | 158,3 | 6,60 | |

Московская область | 1727 | 156,9 | 7,61 |

По данным Циан.Аналитики

*Учитывались зарегистрированные ДДУ с квартирами и апартаментами. Покупателями выступали физлица, заключившие розничные сделки (не более пяти жилых помещений на одного дольщика внутри ЖК).

Доля сделок с ипотекой в 2022 году побила рекорды

По итогам 2022 года 73% ДДУ в Московском регионе было заключено с привлечением ипотеки. Это выше, чем в предыдущие годы: в 2021-м — 63%, 2020-м — 60%, 2019-м — 54%.

- В старых границах Москвы в 2022 году доля ипотечных сделок составила 68% (в 2021-м — 57%, 2020-м — 54%, 2019-м — 48%).

- В Новой Москве — 76% (в 2021-м — 65%, 2020-м — 62%, 2019-м — 55%).

- В Московской области — 77% (в 2021-м — 67%, 2020-м — 64%, 2019-м — 57%).

Резкое наращивание доли кредитования в 2022 году наблюдалось с апреля и было связано с увеличением лимита по льготной ипотеке до 12 млн рублей, что фактически вернуло льготную программу на рынок Московского региона, а также со всё большим распространением специальных программ от застройщиков с дополнительным субсидированием ставки.

Осенью Центробанк заявил о необходимости отмены программ околонулевой ипотеки. Их сворачивание к концу 2022 года определило два тренда.

Во-первых, в декабре в очередной раз был побит рекорд по доле сделок с ипотекой (в целом по Московскому региону — 84%). Покупатели старались успеть взять ипотеку под более низкий процент, пока еще есть такая возможность. В Москве в старых границах на сделки с привлечением заемных средств пришлось 80% всех ДДУ, в Московской области — 87% (столько уже было в августе), в Новой Москве — 91% (это абсолютный рекорд).

Во-вторых, номинальные цены предложения в столице впервые за долгое время снизились за месяц более чем на 2% — для стимулирования спроса в условиях сворачивания программ с околонулевыми ставками застройщики стали всё активнее использовать скидки.

Динамика доли ипотечных сделок на первичном рынке Московского региона в 2020–2022 годах

По данным Циан.Аналитики

Всего в 2022 году было выдано около 98 тыс. ипотечных кредитов на первичном рынке Московского региона против 107 тыс. в 2021-м. Снижение составило всего 8%, в то время как по общему количеству сделок показатель сократился на 21%, что подтверждает рост доли кредитования.

На длительном промежутке времени заметно, что покупатели в ипотеку берут всё меньшую площадь на больший срок. Так, по данным Циан, средняя приобретаемая в ипотеку площадь в декабре 2022 года ниже, чем в декабре 2021-го, на 6,6 кв. м в Москве в старых границах и на 1,5 «квадрата» — в Московской области.

По сравнению с декабрем 2020 года сокращение составило 10,4 кв. м в Москве в старых границах, 5,3 кв. м — в Новой Москве и 3,6 кв. м — в Московской области. Такая тенденция говорит об оптимизации площади ради сокращения бюджета на фоне роста цен.

Кроме того, и сами девелоперы делают всё более мелкую нарезку в проектах — это тенденция последнего десятилетия.

Приобретаемая в ипотеку площадь квартир на первичном рынке Московского региона в 2020-2022 годах

По данным Циан.Аналитики

Средний срок кредита, наоборот, увеличивается. В конце 2022-го он почти на четыре года больше, чем в конце 2021-го, и на шесть–семь лет больше, чем в конце 2020-го. Из-за роста цен покупатели вынуждены брать ипотеку на больший срок и большую сумму.

Длительность обременения (ипотеки) на первичном рынке Московского региона в 2020–2022 годах

По данным Циан.Аналитики

Объем предложения вырос до уровня 2018 года

На начало января 2023 года на первичном рынке недвижимости Московского региона в продаже находится 113,1 тыс. квартир и апартаментов. Показатель вернулся к уровню 2018-го.

В годовой динамике выбор стал выше в полтора раза: в начале 2022-го на рынке было доступно 75,5 тыс. лотов. По сравнению с началом 2021 года он больше на 70%. На столицу приходится около 63% всех лотов в регионе. Год назад доля была ниже — 59%.

Объем предложения увеличивается с апреля, до этого во второй половине 2021 года и начале 2022-го выбор на рынке практически не менялся. Среди причин роста количества лотов — низкий уровень спроса по сравнению с предыдущими годами. Увеличение предложения стало одной из причин замедления роста цен в 2022 году.

Количество квартир и апартаментов на первичном рынке Московского региона

По данным Циан.Аналитики

В продажу в 2022 году вышло 566 корпусов общей площадью 9,2 млн «квадратов». Это меньше, чем годом ранее (655 корпусов на 10,4 млн кв. м), но больше, чем в 2020-м (520 корпусов на 7,7 млн кв. м).

Большое количество новых лотов в продаже в 2022 году — еще одна причина роста объема предложения. Половина всех выводимых в продажу объектов (и по количеству корпусов, и по площади) в 2022 году пришлась на Москву в старых границах.

Объемы вывода (старта) нового предложения в Московском регионе в 2021–2022 годах

По данным Циан.Аналитики

«В 2022 году мы не увидели рекордов 2021-го ни по количеству сделок, ни по росту цен. Конкуренция на рынке усиливается, а спрос уступает рекордным показателям 2020–2021 годов. В конце 2022-го цены на первичном рынке региона медленно снижались: на фоне ограничений по выдаче ипотеки с околонулевыми ставками застройщики начали предоставлять скидки. Вероятно, эта тенденция сохранится и в ближайшие два–три месяца нового года — номинальные цены могут потерять еще 5–6% от сегодняшнего уровня», — комментирует руководитель Циан.Аналитики Алексей Попов.

По словам эксперта, в 2023 году ключевыми факторами, определяющими развитие рынка, будут уровень ипотечных ставок, динамика реальных доходов населения, а также комплекс внешних по отношению к рынку макроэкономических и геополитических факторов.

Фото в начале статьи: ЖК «Пригород Лесное»/cian.ru

Ну будем надеется, что ненормальный рост цен прекратится, и цены пойдут потихоньку вниз. Первичка тянет за собой и вторичку.